Obecnie podmioty zajmujące się windykacją należności stają w obliczu bezprecedensowego połączenia zmian konsumenckich, technologicznych oraz prawnych. Zastosowanie nowych technologii oraz wdrażanie zaawansowanych rozwiązań analitycznych ograniczane są przez wolne tempo zmian prawnych, które nie dotrzymują kroku tym postępom. Staje się to poważnym problemem ograniczającym możliwości rozwoju firm.

Gdy przyjrzymy się obecnym procesom windykacji, w zakresie, w jakim odnoszą się one do firm windykacyjnych, możemy dostrzec pięć priorytetowych dziedzin – nazwijmy je „pięcioma K”:

- Koszty. Koszty windykacji zwykle definiuje się w przeliczeniu na jednostkę waluty windykowanej należności. W tym momencie należy jednak zastanowić się, jak rozumieć koszt zapewniania współpracy klientów. Wiele firm windykacyjnych nie rozumie, jak wygląda stopa zwrotu z kosztów poszczególnych działań i dlatego po prostu stara się, aby przy danym poziomie kosztów osiągać wyższy poziom windykacji, zamiast postawić sobie pytanie, czy możliwe byłoby ograniczenie składników kosztu. Na przykład aż jedna trzecia pracowników firm windykacyjnych może być zaangażowana w działania zapewniające, aby płacący klienci nadal regulowali swoje należności. Stanowi to wysoki narzut dla pracowników o niskich kwalifikacjach i dlatego w rosnącym stopniu zastępowane jest to przez niskokosztowe rozwiązania wielokanałowe.

- Komunikacja. Dłużnicy obecnie muszą mieć możliwość wyboru preferowanego sposobu kontaktowania się z nimi, zależnie od segmentu, do którego należą. Ta kwestia powinna również odzwierciedlać rozbudowę kanałów kontaktowych i kierunek komunikacji z klientami (komunikacja przychodząca lub wychodząca, głosowa, SMS-owa, mobilna, e-mailowa, listowna, przez aplikacje mobilne). Ton, czas i treść zintegrowanych komunikatów powinny dopasowywać podejście windykacyjne do zakładanych doświadczeń klientów. Dobrą praktyką jest zastosowanie narzędzi analitycznych pozwalających na optymalizację strategii kontaktowych, ograniczanie liczby interwencji o niskiej wartości poprzez koordynację sfery kontaktu z klientami.

- Kompleksowość. Firmy muszą uwzględniać kompleksowo wszystkie działania związane z windykacją należności w całym cyklu ich życia, dbając o skuteczność kontaktów, odpowiednią restrukturyzację spłat i odpowiednią reakcję na brak współpracy ze strony klienta. Powinno to również obejmować zapewnienie monitoringu następczego, który pozwoli na realizację planowanej/pożądanej stopy utrzymywania klientów oraz strategii wyjścia na poziomie segmentu i klienta.

- Konsekwencja. Wyłącznie automatyzacja może zapewnić prawdziwie spójne i konsekwentne: realizację strategii windykacyjnych, działania prawne, czynności kontaktowe oraz restrukturyzację spłat z uwzględnieniem ryzyka i okoliczności. Wynika to z obecnego, wysoce rozwiniętego wykorzystywania danych w czasie rzeczywistym, które stało się możliwe dzięki zaawansowanym regułom i algorytmom decyzyjnym. W sektorze windykacji należności istnieją pewne wyraźne segmenty w grupach klientów płacących i niepłacących, które wymagają jedynie obsługi w oparciu o kanały automatyczne. Oczywiście zawsze będą istnieć przypadki, w których niezbędna będzie bezpośrednia rozmowa człowieka z człowiekiem, jednak nie jest ona często konieczna przed zakończeniem procesu kwalifikacji klienta i uzgodnienia akceptowalnego planu spłaty. Gdy wymagane jest odstępstwo, automatyzacja zapewni udokumentowanie uzasadnienia biznesowego i przekazanie sprawy agentowi.

- Klarowność. Wiele organizacji wdraża obecnie postanowienia różnych kart praw przepisów konsumenckich w sprawie windykacji należności. Definiują one sposoby komunikacji z klientem oraz podejście do klienta. Uwzględniają też wszystkie aspekty zarządzania jakością operacyjną i zapewniają przekazywanie uczciwych, klarownych i spójnych komunikatów klientom zarówno przed, w trakcie, jak i po zdarzeniach windykacyjnych.

Zdolność skutecznego wdrażania prawdziwie interakcyjnej, wielokanałowej koncepcji komunikacji oraz skutecznego przestrzegania ustawowych praw klientów w procesie windykacji należności jest poważnym wyzwaniem i wykracza poza to, czego wiele firm doświadczało do tej pory. Na szczęście firma FICO posiada bogate doświadczenia, zdobyte podczas współpracy ze wszystkimi stronami zaangażowanymi w procesy windykacji należności na całym świecie. Nie tylko rozumiemy dobre praktyki, ale też wiele razy okazaliśmy się innowatorami, tworząc narzędzia analityczne i technologie, które pomagają naszym klientom w sprawnej pracy.

Windykacja

Rozwiązania FICO® Debt Management Solutions zapewniają automatyczne strategie dla każdej fazy cyklu życia długu, w tym wykrywanie wstępnych oznak nieterminowości spłat, automatyczne systemy komunikacji, rozwiązania typu „wirtualny agent“, segmentowe podejście do windykacji, zarządzanie sprawami powierzonymi na zewnątrz i wiele innych. Każde z tych narzędzi może zostać w łatwy sposób dostosowane i zintegrowane. Wystarczy wybrać to, co Państwu najbardziej potrzebne, aby zwiększyć wydajność i zapewnić zgodność ze zmianami w prawie.

Dochodzenie należności

Rozwiązania z dziedziny dochodzenia należności firmy FICO wspomagają procesy dochodzenia należności i kontaktu z odpowiednimi stronami dzięki potężnym strategiom segmentacyjnym, komunikacyjnym i decyzyjnym, wykorzystującym analitykę predyktywną, modele i oceny do priorytetyzacji działań windykacyjnych. Zautomatyzowane rozwiązania komunikacyjne docierają do klientów kanałami tradycyjnymi, mobilnymi i cyfrowymioraz definiują dostępne opcje restrukturyzacyjne. Najtrudniejsze do windykacji długi, o najniższej przewidywanej stopie windykacji, mogą być automatycznie przekazywane do windykacji do innej, zewnętrznej agencji, do kancelarii prawnych lub grup wewnętrznych – a następnie monitorowane i zarządzane z wykorzystaniem automatycznych, codziennych raportów.

Optymalizacja

Optymalizacja windykacji wykorzystuje zaawansowane algorytmy modelowania decyzyjnego opracowane przez FICO, które zapewniają kwantyfikację oddziaływania decyzji biznesowych oraz wpływu działań na wyniki procesów windykacji i dochodzenia należności. Dzięki możliwości analizowania scenariuszy alternatywnych i przeprowadzania „stres-testów”, menadżerowie mogą w łatwy sposób i z dużą pewnością wybierać optymalne decyzje w praktycznie każdej kwestii działalności windykacyjnej, w tym odnośnie delegacji obsługi zadłużenia do podmiotów zewnętrznych, rozliczeń, alokacji zasobów, strategii, kanału kontaktowego i innych kwestii biznesowych.

Komunikacja

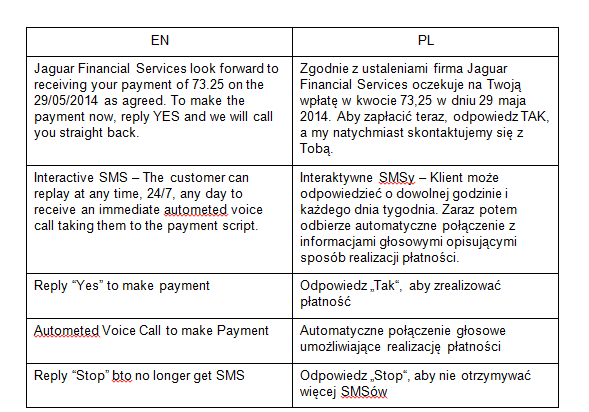

Każda organizacja zajmująca się windykacją i dochodzeniem należności potrzebują zautomatyzowanego, wielokanałowego podejścia do kwestii nawiązywania kontaktów z klientami z wykorzystaniem rosnącej gamy mobilnych i cyfrowych środków komunikacji. Technologia „agentów wirtualnych”, opracowana przez FICO, automatyzuje i maksymalizuje komunikację windykatora poprzez linie stacjonarne, drogą listowną, połączenia głosowe w sieciach mobilnych, aplikacje mobilne, e-maile i wiadomości tekstowe umożliwiając zrestrukturyzowanie większej ilości długów, ograniczanie kosztów i uproszczenie kwestii spełniania wymogów prawnych.

Zaawansowane strategie działania opracowane przez FICO umożliwiają windykatorom nawiązywanie kontaktów z klientami poprzez właściwy kanał, we właściwym czasie i zwiększanie ilości skutecznych kontaktów (wskaźnik RPC – Right Party Contact). Zaawansowane narzędzia analityczne zapewniają windykatorom szczegółowy obraz zachowań klientów, umożliwiając im stosowanie zindywidualizowanych podejść do restrukturyzacji zadłużenia i jednocześnie prowadząc logi i analizy umożliwiające sprawne zarządzanie pracą windykatorów i zapewnianie zgodności z wymogami prawnymi.

Zgodność

Zarówno wewnętrzne, jak i zewnętrzne grupy windykacyjne muszą szybko dokonać weryfikacji swoich zasad i praktyk windykacyjnych, aby zapewnić zgodność z ostatnio wprowadzonymi przez regulatorów przepisami i zaleceniami. Rozwiązanie FICO® Debt Management Solutions pomaga firmom w integrowaniu kwestii zgodności z przepisami z ich metodami działania za pomocą zestawu wspomaganych analityką i zautomatyzowanych reguł, przypomnień i narzędzi do śledzenia pozwalających na wykrywanie naruszeń i zabezpieczających windykatorów przed działaniami ze strony organów regulacyjnych.

Rozwiązania firmy FICO pomagają w automatyzowaniu zapewniania zgodności z wymogami prawnymi dzięki oparciu strategicznych działań na spójnych, transparentnych i w pełni udokumentowanych danych, analityce i zasadach. Zaawansowany monitor analityczny tekstu i mowy ocenia i zgłasza wszystkie interakcje windykacyjne, dbając o ich zgodność z wymogami prawnymi, zapewniając metryki sprawności umożliwiające podnoszenie wydajności działania.

Warte podkreślenia są tutaj dwa narzędzia:

- Kalkulator dostępności FICO Affordability Calculator, który umożliwia dłużnikom i agentom łatwe rejestrowanie i weryfikowanie przychodów i wydatków w celu opracowania realnych planów spłat.

- Analizator zaangażowania FICO™ Engagement Analyzer, wykorzystujący zaawansowane narzędzia analityczne z funkcjami rozpoznawania mowy i tekstu umożliwiające indeksowanie, przeszukiwanie, analizowanie i raportowanie treści na podstawie zarejestrowanej komunikacji windykatorami. Tablice wyników i bieżące alarmy informują menadżerów i analityków o naruszeniach kwestii zgodności z przepisami i o naruszeniach polityk, wskazując kluczowe metryki umożliwiające poprawę wydajności pracy windykatorów.

Jak zacząć?

Najlepszym sposobem na rozpoczęcie współpracy jest wybór usługi FICO® Current State Assessment. Jest to szybkie, ale za razem kompleksowe zlecenie konsultingowe, które zostanie zrealizowane przez wykwalifikowanych specjalistów FICO zajmujących się kwestiami windykacji i dochodzenia należności. Celem jest zidentyfikowanie możliwości i dobrych praktyk, które mogą znacząco poprawić Państwa zdolność osiągania większej konkurencyjności i rentowności niezależnie od uwarunkowań prawnych i ograniczeń dotyczących dostępnych zasobów. W ramach tej usługi dokonamy kwantyfikacji wartości potencjalnych usprawnień, która stanie się podstawą dla dalszych działań planowania i budżetowania.

Więcej informacji na temat sposobów poprawy windykacji można znaleźć na stronach www.fico.com/debt-management.

Analiza przypadku: Spółka Aiful

Spółka Aiful z siedzibą w Kioto wdrożyła rozwiązanie FICO® Customer Communication Services, aby poprawić doświadczenia klientów i ograniczyć koszty windykacji. Rozwiązanie to udostępnia inteligentne, skalowalne, dwukierunkowe, zautomatyzowane powiadomienia głosowe, tekstowe, e-mailowe i powiadomienia dostarczane przez aplikację mobilną, dbając o utrzymanie osobistego charakteru komunikacji. Pozytywne wyniki zastosowania tego narzędzia skłoniły spółkę do rozszerzenia zakresu zastosowania tego rozwiązania. Jego wdrożenie spółka planuje we wszystkich swoich spółkach zależnych.

Pan Shinichiro Okuyama, dyrektor generalny Aiful, powiedział: – Strategią Aiful Corporation jest wdrażanie globalnych dobrych praktyk w dziedzinie zautomatyzowanej windykacji należności, które pozwolą zachować zgodność z japońskimi normami kulturowymi i gospodarczymi. Dzięki współpracy z FICO zdołaliśmy wykorzystać zautomatyzowane technologie do obsługi kontaktów, które swoją sprawnością dorównały wynikom osiąganym przez pracowników centrów telefonicznych, jednak niższym kosztem, zapewniając przy tym doskonały poziom wrażeń klientów i zgodność z japońskimi przepisami w sprawie windykacji.

Spółka FICO pomogła Aiful w opracowaniu zgodnych z wymogami prawnymi skryptów dla rynku japońskiego uwzględniających regionalne wzorce mowy i odczucia społeczne. Rozwiązanie to obejmuje również „skrojone na miarę“ opcje obsługi klientów, takie jak zmienny okres deklarowanego terminu płatności i opcje wyboru kanału oraz strategii kontaktu.

Aiful oraz FICO opracowały również strategie windykacyjne, które optymalnie wykorzystują połączenie automatycznych systemów głosowych i pracy agentów, zapewniając możliwie najlepszy koszt windykacji, stopę pomyślnej restrukturyzacji oraz niezmieniony poziom doświadczeń klientów. Spółka Aiful poddała następnie weryfikacji skuteczność tych strategii, przeprowadzając testy typu champion/challenger, a w oparciu o ich wyniki opracowała nowe podejście (dobre praktyki) do kwestii windykacji dla rynku japońskiego.

Podejście to odciąża agentów i pozwala im skupić się na pracy o większej wartości. Zapewnia ono również cały czas zgodność Aiful z surowymi wymogami prawnymi, w tym również w okresach wzmożonej pracy.

Oparte na technologii chmury rozwiązanie FICO Customer Communication Services, oferowane w modelu pay-as-you-go, stworzono po to, by sprostać tym wyzwaniom i uwzględnić wszelkie niuanse windykacji należności, w tym konieczność szybkiego reagowania na nowe cele biznesowe i nowe wymogi prawne.